Когда покупать доллары и что ждет мировую резервную валюту?

Стоит ли покупать доллары

📣 О чем тут написано?

Стоит ли покупать валюту сейчас или можно повременить?

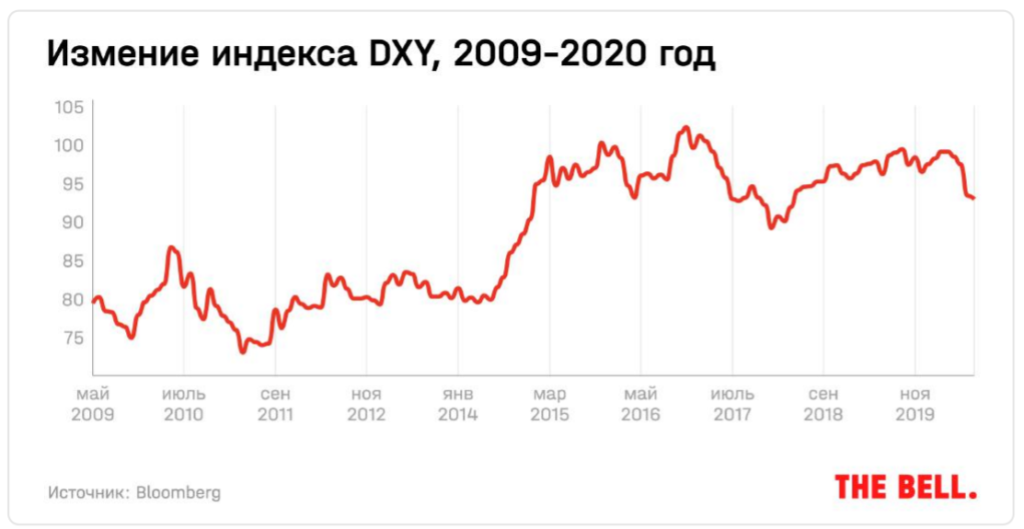

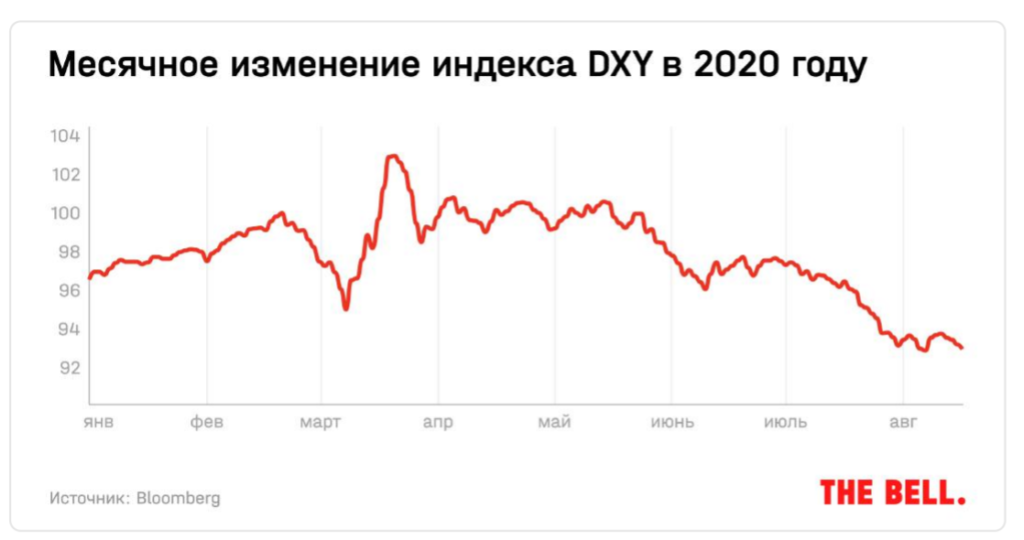

В июле этого года индекс DXY, отражающий динамику американской валюты против шести других основных валют, потерял 4,2%. К середине октября доллар не восстановился. С момента объявления о первом пакете помощи экономики США в конце марта индекс упал на 5,4%. Всего с начала года — на 3%, даже несмотря на краткосрочное ралли в марте-апреле, когда инвесторы бежали в доллар на новостях о пандемии.

Худший год для доллара. Что ждет мировую резервную валюту

Стоит ли покупать доллары сейчас? Если для развивающихся стран подобная волатильность курса национальной валюты не кажется чем-то необычным, то для ключевой резервной мировой валюты снижение в июле стало сильнейшим за 10 лет. И ответ на вопрос о инвестициях в валюту стоит рассмотреть подробнее.

За это время аналитики написали множество отчетов, объясняющих, что произошло с американской валютой и чего ожидать в дальнейшем. Подходящее ли сейчас время избавиться от долларов и уйти в другие валюты? Стали ли мы свидетелями «временной просадки» или это начало конца эпохи доминирования доллара, о котором Goldman Sachs алармистски предупреждал своих клиентов в конце июля?

Попытаемся разобраться и дать ответы на эти вопросы.

Дорофеев Евгений, руководитель отдела инвестиционных продуктов для состоятельных клиентов.

Стоит ли менять рубли на доллары сейчас — парадокс американской валюты

Ослабление американского доллара обычно происходит на фоне усиления аппетита инвесторов к риску: если перспективы развивающихся стран выглядят привлекательными, а инвестиции в них смогут обеспечить высокий уровень доходности, то потоки капитала направляются из США, провоцируя таким образом снижение курса доллара.

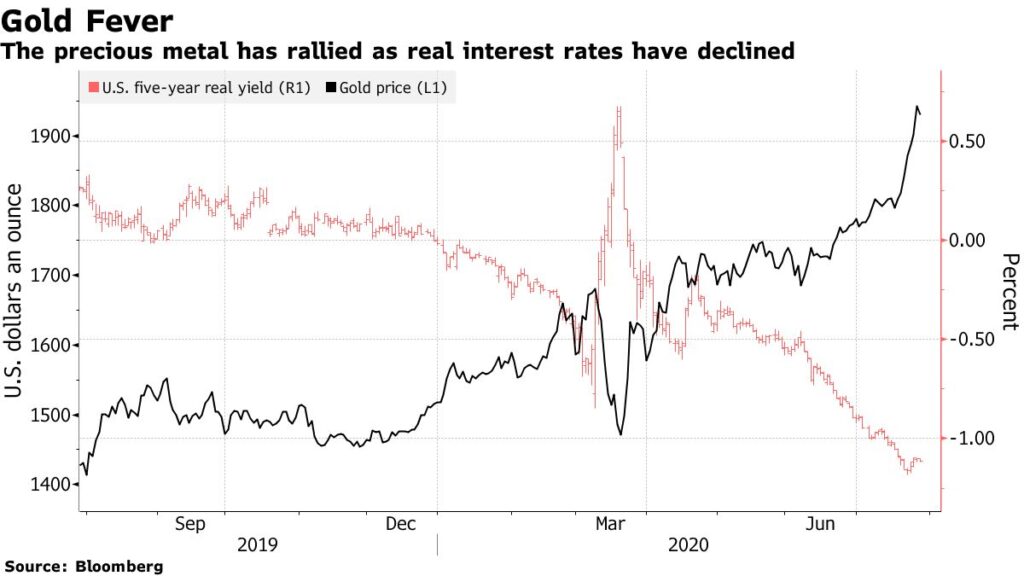

Но текущая ситуация совсем не похожа на это. Например, доходность 10-летних американских казначейских облигаций тестирует все новые минимальные уровни: в марте она рухнула ниже 1%, а потом и вовсе снизилась до отметки 0,5%. Более низкая доходность соответствует более высоким ценам на облигации. Столь низкий уровень доходности по самым надежным облигациям указывает на то, что инвесторы не верят в устойчивый долгосрочный рост экономики США и предпочитают оставаться в наименее рискованных активах.

Это значит, что в этот раз ослабление доллара связано с внутренними проблемами американской экономики, а не с перетоком средств на более перспективные рынки.

Рейтинговые агентства только добавляют масла в огонь: в конце июля Fitch пересмотрел свой прогноз по суверенному рейтингу США с нейтрального на негативный, оставив сам рейтинг на максимально высоком уровне AAA.

Факторы падения доллара

Аналитики расходятся во мнениях, что именно стало причиной падения курса доллара в последние месяцы. Глобальные экономические процессы сложны по своей сути, и зачастую объяснить их можно, только проанализировав совокупность различных факторов. Ниже выделены три причины, которые среди прочих могли оказать наибольшее влияние на доллар.

Ожидания слабого роста американской экономики. Ситуация с коронавирусом в США с самого начала выглядит более серьезной, чем в Европе и Китае. Некоторые штаты вынуждены были быстро вернуться к ограничениям на фоне роста числа заболевших. Среди них такие важные и крупные штаты, как Калифорния, Техас, Аризона, Флорида и ряд других.

Несмотря на беспрецедентную поддержку экономики как со стороны ФРС, так и со стороны конгресса, целесообразность дальнейшей помощи сейчас находится под вопросом и является политическим камнем преткновения между демократами и республиканцами (последний пакет стимулирующих мер минимум на $1 трлн подвис еще в августе и до сих пор так и не был принят). Это также может подорвать наметившееся восстановление экономики.

В целом США справляются с распространением коронавируса хуже, чем Европа. Безработица в стране, несмотря на заметное снижение с пиковых уровней апреля этого года, остается крайне высокой (7,9% в сентябре). С начала кризиса и до осени она была устойчиво выше, чем в еврозоне, поэтому экономисты ожидают, что на горизонте 1–2 лет европейские страны могут показать более уверенное и быстрое восстановление и переход в фазу роста.

Интересно и то, как опасения по длительному выходу экономики США из кризиса сочетаются с рекордными значениями американского фондового рынка. И если в отношении IT-гигантов, которые действительно смогли показать хорошие результаты в период пандемии, такое поведение акций может быть оправданным, то рыночные оценки компаний из реального сектора экономики выглядят все более и более перегретыми.

Президентские выборы в США. Опросы общественного мнения отдают предпочтение кандидату от Демократической партии Джо Байдену. Однако ситуация может меняться очень быстро, а последние президентские выборы 2016 года показали, как подобные опросы могут давать ошибочный результат.

Политическая неопределенность — важный фактор для фондового рынка и может объяснять ослабление доллара.

Укрепление евро. Коррекция индекса DXY во многом объясняется именно ростом курса евро против доллара. За период с мая этого года евро укрепился почти на 10% и торгуется сейчас около отметки 1,2 впервые с 2018 года. Две основные причины происходящего:

- Страны ЕС в июле договорились о совместном пакете помощи экономики, который предусматривает выпуск облигаций на общую сумму €750 млрд. Впервые европейские страны выпускают долговые обязательства не по отдельности, а совместно. Эмитентом выступает ЕС, а рейтинг этих облигаций будет максимальным (AAA). Создание такого рынка рассматривается как важный шаг в направлении фискальной интеграции ЕС, которая до сих пор по сути отсутствовала. Спрос на эти бумаги оказался ажиотажным, что способствует росту привлекательности евро как резервной валюты.

- Сужение разницы ставок в евро и долларе. После того как в марте ФРС понизил ставку до уровня 0,0–0,25%, привлекательность евро как валюты фондирования упала. В последние годы работала следующая стратегия: занять средства в евро (под отрицательную ставку), конвертировать в доллары и заработать за счет разницы процентных ставок. Сейчас инвесторы сворачивают свои позиции, откупая евро и толкая тем самым курс европейской валюты наверх.

Выгодно ли хранить деньги в долларах и дальнейшая судьба доллара

Может ли статус доллара как мировой резервной валюты пошатнуться в ближайшие годы? Большинство аналитиков и экономистов сходятся во мнении, что в следующие несколько десятилетий американская валюта продолжит выполнять те функции, которые позволят ей оставаться ключевой для мировой экономики: средство сохранения и сбережения стоимости и основа для международных расчетов.

США остается не просто одной из крупнейших экономик в мире наряду с Китаем, но что гораздо важнее — обладает наиболее развитым и глубоким фондовым рынком. Так, американские казначейские облигации представляют собой самый большой долговой рынок, а объем бумаг в обращении превышает $20 трлн.

Поэтому в кризисной ситуации, когда инвесторам требуется максимально надежный и ликвидный актив, в первую очередь их взгляд направляется именно на казначейские облигации США.

Спрос на доллар в такие моменты растет, что можно было наблюдать и в острой фазе кризиса в марте этого года. Тогда индекс DXY взлетел более чем на 8% за несколько недель.

— Уход от доллара в ближайшие годы также осложняется существующим порядком в мировой торговле. По данным Банка международных расчетов, каждая пятая торговая сделка вне США заключается именно в американской валюте. На мировом валютном рынке на доллар приходится 88% всего объема торгов, который оценивается в $6,6 трлн ежедневно.

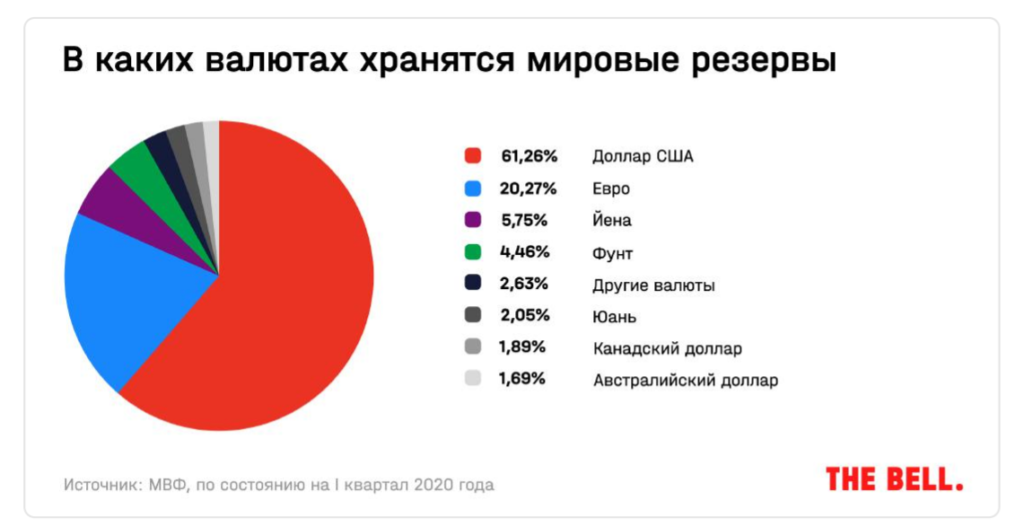

— Мировые центробанки также пока не стремятся уходить от доллара США.

По оценке МВФ, около 62% резервов центральных банков приходится на активы, номинированные в долларе, и в первом квартале 2020 года его вес только увеличился. Это более $6 трлн накоплений, которые вряд ли будут конвертированы в обозримом будущем.

Однако некоторые авторитетные инвестиционные дома предупреждают — меры поддержки американской экономики в ответ на коронавирус привели к беспрецедентному росту долговой нагрузки в США, а ФРС продолжает активно увеличивать денежную базу, что в конечном итоге может привести к всплеску долларовой инфляции. С начала пандемии государственная поддержка пострадавшей экономике составила $2,7 трлн, государственный долг превысил отметку $20 трлн и уже превышает отметку в 100% ВВП. О рисках инфляции, в частности, предупреждают аналитики Goldman Sachs. Пока речь не идет о том, что рост цен в США ускорится до двузначного уровня и инвесторы массово начнут бежать из долларовых активов. Но вероятность того, что инфляция в скором времени может превысить целевые 2%, увеличилась, а ФРС уже предупреждает об этих рисках и адаптирует под них собственную политику.

Покупать или продавать доллары сейчас и что делать частному инвестору?

Самый простой и разумный подход к составлению инвестиционного портфеля говорит о том, что нельзя складывать все яйца в одну корзину. Это же касается и валютной диверсификации: активы должны быть номинированы как в локальной валюте, так и в иностранной. Их соотношение в портфеле определяется склонностью к риску и горизонтом инвестирования, но сбережения лишь в одной валюте никогда не будут сбалансированными.

Безусловно, рубль остается достаточно волатильным активом. На долгосрочном горизонте российская валюта будет ослабевать против доллара, евро и других ведущих валют из-за более высокого уровня инфляция в России и слабых перспектив экономического роста.

В последние годы Банком России была проделана значительная и успешная работа по стабилизации инфляции около уровня 4%, а низкий потенциальный рост в России «компенсируется» сложным экономическим положением в других странах. Поэтому значительного падения курса рубля в ближайшие годы аналитики не ждут.

Привлекательность рубля обеспечивается более высокими доходностями на российском долговом рынке. Так, доходность 10-летних ОФЗ превышает 6%, в то время как государственные облигации США и Европы дают менее 1% (или вовсе имеют отрицательную доходность, как в случае с Германией). Это основной аргумент в пользу необходимости валютной диверсификации портфеля.

Говоря про более краткосрочные прогнозы по курсу рубля, необходимо отметить, что на его ценообразование оказывает влияние большое число факторов. Помимо часто упоминаемых цен на нефть и геополитических рисков, высокую роль играют сезональность, аппетит международных инвесторов к риску развивающихся стран, платежи по внешнему долгу, поведение населения и другие. Исходя из текущих условий выгодной стратегией выглядит продажа доллара на уровнях выше 80 против рубля

и, напротив, покупка валюты при ее ослаблении до отметки 75.

Какая есть альтернатива доллару?

Сказать, когда именно закончится текущее ослабление доллара на глобальном валютном рынке, довольно сложно, но долгосрочному инвестору стоит отдать предпочтение именно американской валюте.

Сравнение США и Европы с точки зрения привлекательности на длительном горизонте будет в пользу первых. В последнее десятилетие экономика США стабильно растет быстрее европейской, США имеют более развитый и важный для мировых финансов фондовый рынок, а политическая стабильность даже после протестных событий этого года выше, чем в Европе, где дезинтеграционные процессы возникают регулярно.

Ранее уже упоминалось, что в периоды высокой неопределенности доллар выступает защитным активом, его курс начинает укрепляться.

Помимо доллара есть еще как минимум две валюты, которые воспринимаются в качестве «убежища», — швейцарский франк и японская иена.

Эти валюты могут демонстрировать даже более уверенный рост, когда на фондовых площадках начинают доминировать панические настроения. Но их более долгосрочные перспективы, как и в случае с евро, достаточно туманны, а доходности по надежным облигациям также находятся в отрицательной зоне.

А тут мы писали — куда вложить деньги и получить прибыль?

Вывод — можно ли сейчас покупать доллары чтобы сохранить сбережения?

Доллар остается ключевой резервной валютой для всех инвесторов: от небольших розничных до ведущих центральных банков. Его определяющая роль формировалась на протяжении многих десятилетий и не может быть перечеркнута за один день или даже год.

Глобальные процессы, рост роли Китая и других развивающихся стран, торговые войны — все эти процессы не просто могут, но и будут оказывать влияние на устройство мировой финансовой и торговой системы.

Но пока альтернативы доллару нет, и ждать его краха — ошибка, которая может стоить достаточно дорого.

А что вы думаете по этому поводу? В какую валюту инвестируете и когда, пишите в комментариях обсудим.

Доллар ниже 70 р рассчитываю, хотя моя стратегия по валюте не ждать какого-то уровня, а увеличивать долю в портфеле на снижениях. Т.е. докупать буду и на 72, и на 71 — понемногу. И чем ниже, тем сильнее. ОФЗ считаются самыми надежными, однако тот же Газпром и Сбер имеют чаще такой же рейтинг надежность, а иногда даже выше. По Газпрому вроде сейчас выше, чем РФ у Moody’s. Но не суть, там я думаю и ставки сильно отличаться не будут. Поэтому чуть шире возьмите. Некоторое время назад (окт-нояб 2020) быди хорошие цены на новые облигации Газпрома в евро и долларах. Я к тому, что нужно найти хорошую точку входа. Не бросаться сразу.

Согласен с автором. Жду доллар по 70 рублей в этом году. Потому что западные инвестбанки дружно предсказывают рублю укрепление в 2021 году. РБК изучил свежий прогноз по рублю от Credit Suisse, в прошлом году назвавшего российскую валюту разочарованием года. В 2021-м CS рассчитывает на то, что рубль, который сейчас торгуется по 73 за доллар, укрепится до диапазона 65–70. В Bank of America называют рубль одной из самых недооцененных валют в мире, а справедливой ценой — 60 за доллар. К концу 2021 года аналитики BofA ожидают 68 рублей за доллар. Согласно консенсус-прогнозу Bloomberg, курс рубля будет укрепляться в течение года: с 73,25 рубля в первом квартале до 70,43 рубля в третьем.

Вот вы пишите стоит ли покупать доллары, ну или валюту? А какие есть перспективы у доллара чтобы их покупать?

В настоящее время пара USD/RUB находится в краткосрочном нисходящем и долгосрочном восходящем каналах. Под влиянием каких сил находится сегодня эта парочка?

Драйверы роста доллара к рублю:

· Политические угрозы со стороны нового президента США в виде санкций, в связи с Навальным и Северным потоком-2.

· Позитивные события, связанные с началом применения вакцины уже отыграны и ухудшение статистики, новые локдауны или мутация вируса после новогоднего ралли могут изменить позитивные настроения рынков.

· Результаты январского заседания ОПЕК+ могут спровоцировать пролив нефти и последующее укрепление доллара к рублю.

· Индекс доллара DXY подошел к уровню поддержки 89-90, от которой возможен отскок вверх к 96, что повлечет коррекцию евро к доллару в район 1,17

· На сайте Центрального банка РФ определена цель по инфляции 4,0, что ниже текущих значений. Соответственно, у текущей ключевой ставки есть потенциал снижения. То есть рубль может дешеветь. России не выгодно иметь сильный доллар. На рост ВВП нашей сраны большое влияние имеет сырьевой экспорт, а другим странам выгодно на 1 доллар приобретать как можно больше товаров. Поэтому, конкурентоспособность усиливают за счет ослабления рубля.

· Судя по открытым производным финансовым инструментам на Мос.бирже большинство инвесторов сейчас ставят на рост доллара.

За рост рубля к доллару:

· Россия претендует на роль бенефициара в области создания вакцин, производство и реализация которых может положительно повлиять на укрепление рубля.

· Доллар уже продолжительное время ослабевает к мировым валютам. Исторический диапазон DXY от 72 до 150, то есть запас снижения еще есть. Тем более, что очередной пакет помощи мировой экономике увеличит количество долларов и снизит их стоимость.

Таким образом, в начале нового года нас ждет продолжение роста фондового рынка в краткосрочной перспективе, обусловленное увеличением ликвидности от пакета помощи. Доллар подвержен давлению как снизу, так и сверху. И, скорее всего, будет находится в боковике до начала проявления кризисных явлений, связанных с последствиями пандемии. Исторически доллар всегда превосходил рубль и 2021 навряд ли станет исключением.

Автор вывод понятен?

Интересное мнение, посмотрим как доллар будет вести себя 2021 году а если США введут ограничения против российских госбанков или запретят нерезидентам покупать рублевые ОФЗ, то отток с российского рынка может достичь $70 млрд в год, а это +20/25 рублей к доллару. На самих новостях о таких санкциях и реакции на них в пике доллар вообще может прибавить и 20-30 рублей.